Los préstamos personales se dispararon un 55% interanual hasta marzo y las compras con tarjetas de crédito (+28% interanual) también crecen por arriba de la inflación, aunque con menos cuotas que en otros años.

Según los datos que mostró el Banco Central para la primera parte del año, en marzo los préstamos personales alcanzaron los $385.590 millones para el total acumulado, una suba interanual del 54,27%, contra los $249.942 millones del período anterior.

En la misma línea, el último informe de la Cámara de Tarjetas de Crédito y Compra (Atacyc), publicado hace menos de un mes, da cuenta de que hay un aumento en el número de transacciones con tarjetas de crédito y de débito.

De acuerdo al estudio, en febrero de este año (último mes analizado) se registró un incremento interanual del 21,1% y 19,5%, respectivamente. En cuanto al volumen de negocios –y siempre en base al análisis de Atacyc– la utilización de plásticos como medio de pago registró una suba de 49,4% para las tarjetas de crédito y del 47,1% para las de débito.

En nuestra Región también se advierte una propensión creciente hacia el uso de las tarjetas de crédito, es decir, al pago en cuotas o a plazo, algo que se ve en las entidades bancarias.

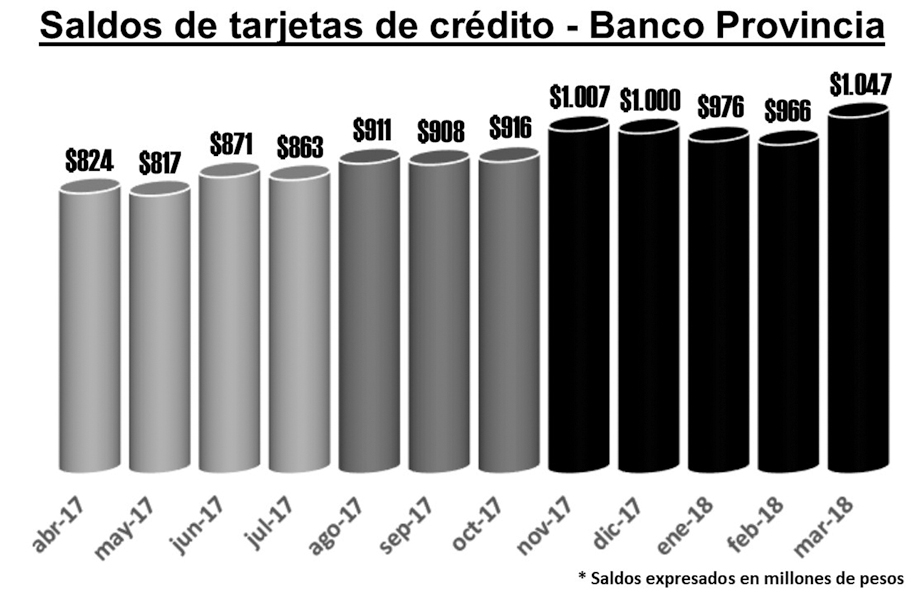

De acuerdo a los números del Centro Zonal del Banco Provincia –que incluye a Junín y otras ciudades de la región– el segundo trimestre de 2017 se registraron operaciones de esta modalidad por 2512 millones de pesos, el tercer trimestre los pagos con tarjeta subieron a $ 2682 millones, en los últimos tres meses del año pasado siguió creciendo hasta llegar a $ 2923 millones, mientras que en el período enero-marzo de este año se ratificó la tendencia, alcanzando los $ 2989.

Precisamente, el mes pasado fue un récord en esta materia para el centro zonal, ya que se registraron operaciones con tarjetas de crédito por $ 1047 millones.

En este sentido, hay otro punto que enciende una luz de alarma y es que se está registrando un leve incremento en la mora.

Lo que en el Banco Provincia llaman “saldos irregulares” tuvo un pico en junio y julio del año pasado, con 36 millones de pesos de atraso en los pagos en cada mes, que después bajó a 34 y a 33 millones en los meses siguientes. Sin embargo, en noviembre volvió a subir hasta llegar a un techo en febrero y marzo de 38 millones de pesos en mora en cada mes.

Préstamos personales

Bienes durables como motos o autos pequeños, construcción y refacciones del hogar, pero también gastos corrientes -lo que causa preocupación, son los motivos esbozados por los solicitantes de los créditos.

En ese sentido, la pérdida del poder adquisitivo es una de las principales razones que empujan a los sectores medios y bajos a recurrir a los préstamos personales para tratar de mantener sus cuentas al día.

Las financieras suelen ser el recurso al que se llega cuando la capacidad crediticia no es suficiente para calificar en un banco, o cuando se necesitan montos menores en el corto plazo.

En situaciones normales se requiere de estos servicios principalmente para la compra de algún bien, pero otras veces también el destino de estos préstamos puede ser el pago de gastos mensuales, lo cual resulta preocupantes y es algo de esto último se está empezando a ver.

“Lo que yo veo es que la mayoría de la gente saca créditos para cubrir otros créditos, o para hacer frente a alguna deuda. No se está sacando dinero, en general, como para compra de bienes. Se ve que está complicado el panorama”, analiza Patricio Riboldi, encargado de la sucursal Junín de Credibel.

Según dice, allí van quienes buscan “un plan con intereses más económicos” que les ayude a salir de otros en los que tienen algunos meses de mora. “Puede ser que hayan pedido dinero en otro lugar o que hayan comprado algo en alguna casa de electrodomésticos y no pueden cumplir con la cuota pactada”, agrega.

De hecho, un cobrador de una casa de electrodomésticos que prefirió mantener su nombre en reserva, reconoció ante este diario que “se ve que hay más dificultades en la gente para pagar las cuotas que debe, muchos se esconden o directamente dicen que no tienen plata”. Y aseguró que esos problemas se acentuaron en este año.

Por su parte, Marcela Salazar, vendedora de Consultora Junín –una financiera que trabaja como intermediaria con diferentes mutuales– asegura que “cada vez se incrementa más la cantidad de gente” que acude a solicitar un crédito: “Hay muchos que se acercan porque la situación está difícil. Incluso nos ha pasado que vienen a pedir préstamos para pagar la luz, hay gente desesperada porque tiene que pagar sus facturas o porque tienen otros créditos atrasados y solicitan dinero para poder hacer frente a eso”.

Salazar puntualiza que alguno de sus clientes le ha manifestado que necesitan el dinero “para pagar medicamentos”.

Las financieras de este tipo suelen dar préstamos personales de entre cinco mil y 70 mil pesos. En promedio, lo que se suele pedir son de diez a 15 mil pesos.

En cuanto a las tasas, en algún caso pueden llegar a ser, inclusive, más bajas que las de los bancos, de un 35 por ciento anual. No obstante, hay variables que se tienen en cuenta, como los porcentajes de sueldo que se tienen comprometidos o el “score” crediticio. “Alguien que tiene más riesgo de ser insolvente va a pagar una tasa un poco más alta, y si tiene una buena reputación crediticia, se le puede prestar más dinero y a menor costo; eso varía mucho”, explica Riboldi.

Nivel de endeudamiento

A pesar del considerable aumento del número de créditos personales, el nivel de endeudamiento de las familias argentinas, de todas formas, se mantiene por debajo de los promedios regionales. Según el informe de estabilidad financiera del FMI, los hogares de Chile son los más endeudados, con un 42% en relación al PBI. En Brasil llega al 27%, en Uruguay es del 10%, en Paraguay del 7% y en la Argentina, del 4%.

“El endeudamiento hoy está en 2,5 sueldos mensuales, lo que marca una recuperación tras la caída de 2016”, explicó Guillermo Barbero, socio de First Capital Group. Es un nivel que fluctúa, pero está alrededor de los dos sueldos desde 2013. En 2016 bajó a 1,99.

Este cálculo no incluye los préstamos hipotecarios porque todavía es insignificante frente al total de las familias, pese a que crecieron 147% interanual. En la torta, representan el 18% de la deuda a octubre de 2017. Era el 12% en 2016 y antes, del 10%.

Empresas y Pymes

Este escenario también tiene su correlato en el ámbito de las empresas y las Pymes, en donde se advierte una extensión en los plazos de pago y un aumento en los cambios de cheques y descuentos de documentos.

“La venta de cheques, que estaba en un promedio de 60 días, hoy está en 75, y eso demuestra claramente la necesidad de financiamiento: cuando no te alcanzan los recursos, se estiran los días de pago. Eso es lo que se ve en el comercio minorista”, analiza Mario Meoni, director del Banco Provincia.

"Asimismo, a pesar de que se encareció la tasa, aumentó la cantidad de descuentos de documentos en los bancos. El año pasado esa tasa estaba, en líneas generales, entre un 17% y un 22%, mientras que hoy esa tasa está en el orden del 30%. Se encareció y, aun así, subió el volumen de transacciones de descuentos de documentos”, insiste el dirigente del Frente Renovador.

COMENTARIOS